Depuis ces dernières années et à partir des années 90 notamment, le globe économique a connu une forte accélération des échanges mondiaux. Le développement et l’innovation en matière de technologies de communication et de transport ainsi que la libéralisation des économies se trouvent à l’origine des facteurs explicatifs de cette accélération. En conséquence, la concurrence s’est accrue, les marges se sont réduites et les firmes se sont vues dans l’obligation de reconfigurer leur structure organisationnelle. Pour la plupart, il s’agissait de s’étendre géographiquement sous une forme donnée (offshoring, outsourcing, etc) pour saisir des opportunités de croissance et/ou obtenir des avantages concurrentiels. D’où l’apparition de ce qu’on appelle les Chaînes de Valeur Mondiales (CVM) pour désigner, brièvement, un ensemble d’activités allant de la conception d’un produit ou un service jusqu’à son utilisation finale.

Dans ce cadre, l’insertion dans les CVM s’avère d’une importance capitale pour les pays africains afin qu’ils réussissent leur stratégie d’industrialisation mais aussi pour les PME africaines afin qu’elles puissent apprendre des entreprises chefs de file et surtout profiter d’un effet de « levier stratégique » ; s’intégrer dans le réseau de production international sans avoir à posséder ou à constituer une chaine de valeur intégrale en devenant des micro-multinationales.

Cependant, la réalité est tout autre. Bien que l’intégration d’un bon nombre de pays africains dans les CVM soit relativement élevée, elle ne s’accompagne pas pourtant d’une création de valeur pour les économies de ces pays. Le continent représente ¼ des terres agricoles du monde et, paradoxalement, moins d’un dixième de la production agricole (L’Observateur de l’OCDE, 2013). En outre, on compte actuellement moins d’industries en Afrique qu’il y a 40 ans (Stiglitz, J.).

Rien de surprenant donc si le récent rapport sur les Perspectives Economiques en Afrique (BAfD, OCDE, PNEUD, 2014) confirme ce constat. Il souligne que l’Afrique ne joue pas un rôle significatif dans les CVM et que sa part en valeur ajoutée reste marginale passant de 1.4 % à 2.2 % entre 1995 et 2011. Dès lors, la problématique qui se pose, et à laquelle cette contribution se propose de réponde, est de savoir quelles stratégies l’Afrique devrait-elle déployer pour tirer le meilleur parti de ces CVM ?

Quels enjeux ?

La chaîne de valeur regroupe toutes les activités en amont et en aval aboutissant à la production d’un produit ou d’un service (Porter, 1986). On parle de chaîne de valeur mondiale lorsque ces activités sont segmentées entre plusieurs sites et pays (Lunati, 2007). Bien entendu, ces activités n’ont pas la même contribution en matière de valeur ajoutée, certaines sont plus créatrices de valeurs, d’autres le sont moins, selon le pays et l’industrie en question. Et c’est de cela d’où vient le problème de l’Afrique.

En effet, les pays africains sont trop souvent positionnés dans des stades comptant le mois de valeur ajoutée, que ce soit en amont ou en aval de la chaîne comme l’approvisionnement en matières premières exportées en l’état brut, l’assemblage, le montage et la logistique. Or, les pôles communément reconnus comme créateurs de valeurs sont ceux de la conception et design, la R&D, le marketing et la gestion de réseaux de commercialisation (services) qui concentrent le plus de valeur ajoutée.

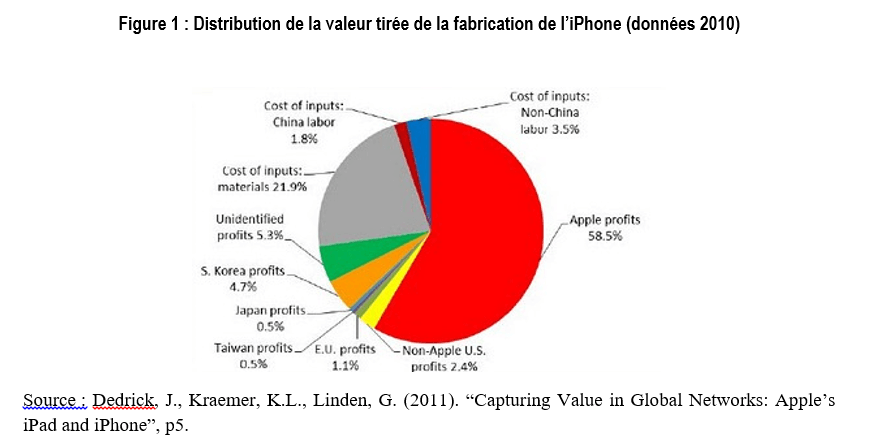

Pour illustrer ce passage, nous prenons le cas de la chaîne de valeur d’Apple. Les composants constitutifs de l’iPhone et de l’Ipad proviennent essentiellement de l’étranger en passant par plusieurs pays (Allemagne, Japon, Taiwan, Corée, etc). L’Afrique et la Chine y occupent respectivement l’approvisionnement en métaux rares extraits en partie de l’Afrique et l’assemblage réalisé en Chine (voir figure 1).

En revanche, les activités à forte valeur ajoutée liées essentiellement au management, à la recherche, au développement de systèmes d’exploitation et de logiciels, et au marketing sont maintenues aux Etats-Unis, en Californie, au cœur de la Silicon Valley. Du coup, environ 60% de la valeur ajoutée dégagée de la vente des iPhone, et 30% de la vente des iPads, revient aux Etats-Unis tandis que la part revenant à la Chine est extrêmement faible (5%), l’Afrique n’en capte rien et le reste est réparti entre les autres pays participants (Dedrick, Kraemer et Linden, 2011).

Bien que le positionnement des pays africains sur les CVM soit problématique, l’intérêt que cela leur représente peut se justifier sur plusieurs plans. L’intérêt le plus évident est bien celui relatif au potentiel de création d’emplois entraînées par les activités de montage et d’assemblage, nécessiteuses en quantité et moins exigeantes en qualité. Elles constituent, entre autres, les stades de la chaîne de valeur les plus pourvoyeurs d’emplois. Sachant qu’une bonne partie des revenus de la classe pauvre et moyenne provient essentiellement de ces emplois, il serait, certes, très risqué de les abandonner, surtout dans les pays où encore plusieurs problèmes socio-économiques persistent (chômage, instabilité sociale, etc).

En revanche, bien que les autres stades de la chaîne (R&D, Management, Design, etc) ne créent pas de l’emploi avec cette même ampleur, ils procurent néanmoins des emplois durables et de qualité. C’est pourquoi ils sont conservés dans les pays d’origine où les entreprises chefs de file contrôlent leur exécution et, par là-même, empêchent le transfert de compétences et le partage de technologies et de connaissances.

Dès lors, le dilemme est bien clair : la création d’emplois n’est pas synonyme de création de valeur. Autrement dit, le maintien des activités moins stratégiques en Afrique est prometteur en emplois mais pas en valeur.

Vers quelles stratégies ?

Aujourd’hui, les stratégies d’intégration et de progression dans les CVM constituent une véritable source de transformation structurelle pour l’industrie africaine. Ce continent est riche en ressources naturelles et humaines, une richesse qui leur confère des avantages semblables à ceux dont disposent les pays asiatiques. Toutefois, le potentiel de développement que cela représente dépend d’un ensemble de prérequis que les économies africaines devraient satisfaire pour répondre aux exigences nécessaires au développement des CVM.

En effet, le renforcement du positionnement de l’Afrique sur les chaînes de valeur passe immanquablement par deux stratégies.

La première stratégie tient à la participation en tant que telle. En ce sens, les efforts devraient être concentrés dans la préparation des infrastructures adéquates pour améliorer la chaîne logistique. Une logistique ferroviaire pour l’industrie minière, portuaire pour l’automobile, routière pour les autres branches industrielles, etc. car l’inadéquation des réseaux de transport induit des coûts supplémentaires et réduit par là-même la productivité (BAfD, OCDE, PNEUD, 2014).

Il faudrait également développer des écosystèmes industriels pour offrir une prestation complète. Cela consiste en le regroupement de tous les métiers autour de la supply chain pour s’assurer du sourcing. L’approvisionnement énergétique est, lui aussi, d’une importance capitale, surtout pour les industries manufacturières et extractives (BAfD, OCDE, PNEUD, 2014).

A ce stade, il est intéressant de rappeler le cas du Zimbabwe dans les années 2000 où le manque d’approvisionnement en pièces et composants pour l’industrie automobile a conduit Willowvale Mazda motor industries (WMMI), filiale du groupe japonais Mazda, à fermer ses ateliers, faute d’approvisionnement fiable (Rfi, 2001). Au Maroc, des efforts sont actuellement consentis dans ce sens. Plusieurs projets de préparation d’écosystèmes ont vu le jour ces dernières années, d’autres sont en cours. Ils touchent l’ensemble des branches industrielles comme le câblage automobile, l’extraction minière, le textile & habillement, les poids lourds & carrosserie et l’aéronautique (Medias24, juin-2014). Sur le plan énergétique, le pays ne cesse de développer les énergies renouvelables comme c’est le cas du Plan Maroc Solaire.

L’importance des écosystèmes réside, d’une part, dans leur capacité à attirer les grandes firmes multinationales en leur assurant les plateformes et les installations nécessaires à l’exercice de leurs métiers, et, d’autre part, dans le potentiel d’entrainement et d’externalité économique que ces écosystèmes présentent. A cela s’ajoute, bien évidemment, l’importance de réduire les obstacles aux échanges, de fournir des incitations fiscales, et de faciliter l’accès au financement (OCDE, 2013).

Une fois intégré dans ces CVM, une seconde stratégie se pose et s’impose. Il s’agit de progresser dans la chaîne en se positionnant graduellement dans les stades plus stratégiques. Tel devrait être le cas par exemple dans l’industrie de transformation. Ainsi, les pays exportateurs de ressources naturelles ont l’impératif de créer de la valeur dans leurs ressources. Celles-ci devraient subir un processus de transformation avant leur exportation, ce qui permettrait d’extraire des produits dérivés et des produits intermédiaires comptant plus de valeur que les produits bruts tributaires en outre de chocs externes. Au Maroc par exemple, les récents projets de l’Office Chérifien des Phosphates en matière de production de phosphates vont dans ce sens, notamment avec le lancement de nouveaux sites miniers et de transformation. Cela améliorera la chaîne de production et logistique, et permettra de générer des économies importantes (OCP, 2014).

Il faut savoir que la progression, ou la montée en gamme, peut être non seulement source de transformation structurelle pour un pays mais aussi de diversification de son industrie. Cette diversification consiste à affecter les ressources provenant d’une rente, pour laquelle le pays n’a pas les ressources-compétences requises pour la développer, vers de nouveaux emplois. L’Indonésie par exemple a réinvesti ses recettes pétrolières pour produire des engrais aux agriculteurs pour augmenter la production dans le cadre sa politique agricole. De même, la Malaisie injecte ses revenus pétroliers dans la sylviculture et l’huile de palme et, de ce fait, développe des industries très performantes. Sans oublier le Chili qui grâce à ses ressources du cuivre a développé de nouveaux produits agricoles qu’il n’exportait pas auparavant. Dans les pays africains, à l’exception de quelques-uns, les revenus des matières premières alimentent le plus souvent les comptes de consommation et de dépenses publiques sans un réel un (ré)investissement.

Cependant, s’il est facile de s’intégrer à un réseau de production international, la montée dans celui-ci présente un certain nombre de complexités. Car, plus on s’oriente vers les stades stratégiques, plus le degré de concurrence s’intensifie. Ainsi, la maîtrise des flux informationnels et la possession d’une compétence spécifiques sont indispensables pour s’imposer face aux entreprises chefs de file. En ce sens, l’Etat doit faciliter, voire encourager le transfert massif de savoir et de technologie en incitant les multinationales à développer des partenariats avec les PME locales. A titre d’exemple, la Tunisie connait une certaine prospérité dans les secteurs du textile-habillement, du tourisme et dans les services. Mais, en raison d’une réglementation séparant les secteurs offshore –intégrés dans les CVM- et les secteurs abrités (la loi de 1972), les effets d’entraînement sur l’industrie locale sont faibles et, par conséquent, les possibilités de remontée dans les chaînes de valeur sont peu favorisées (BAfD, 2014).

Tout cela, les responsables chinois l’ont très bien compris. Dans le cas d’Apple l’opération d’assemblage de l’iPhone ne laisse que très peu de valeur ajoutée à l’industrie chinoise. Mais celle-ci, comme nous l’avons vu plus haut, compte beaucoup en termes d’emplois pour les classes défavorisées. Raison pour laquelle la Chine a décidé de conserver cette production mais, en même temps, de la délocaliser vers le nord où sont situées les provinces les plus pauvres. Aujourd’hui, la plus grande base de production de Smartphones au monde se trouve à Zhengzhou où s’implantent depuis 2011 les usines Foxconn. Cette délocalisation interne a pour raison aussi l’avantage «salaires bas» qui diminue dans les provinces avancées.

Qui plus est, la Chine a entrepris une stratégie de progression dans les CVM en développant des industries à forte valeur ajoutée. La meilleure illustration en est bien les Smartphones Huawei, Xiaomi et Lenovo, produits chinois haut de gamme classés dans le top 5 des Smartphones au monde. Avec cette stratégie, la Chine tire en grande partie son développement industriel de ces CVM, dont le positionnement ne cesse de se renforcer avec le temps.

Par Soufiane Kherrazi, étudiant du M2 IESC promotion 2015-2016

Aussi publié via le Cercle Les Echos : http://www.lesechos.fr/idees-debats/cercle/cercle-144969-les-reseaux-du-commerce-international-en-afrique-enjeux-et-strategies-1-1179429.php

Bibliographie : KHERRAZI, S.

- BAfD, OCDE, PNEUD, (2014). “Les chaînes de valeur mondiales et l’industrialisation de l’Afrique“, Rapport Perspectives Economiques en Afrique, Edition thématique.

- BALAS, N., & PALPACUER, F. (2010). “Comment penser l’entreprise dans la mondialisation?“, dossier Les chaînes globales de valeur, Revue française de gestion – N° 201, Paris.

- DEDRICK, J., KRAEMER, K.L., LINDEN, G. (2009). “Who captures value in a global innovation network ? The case of Apple’s iPod”, March 2009, vol. 52, n°. 3.

- DUFOUR, J.F. “L’iPhone 6 et la stratégie industrielle chinoise“, LaTribune, le 28/08/2014.

- KHERRAZI, S., (2015). L’essor des Chaînes de Valeur Mondiales : l’impératif d’une stratégie duale pour l’Afrique, Revue de Management et de Stratégie, (3:2), pp.11-24, www.revue-rms.fr, VA Press.

- KHERRAZI, S. Industrialization and Global Value Chains: towards a dual strategy for Africa, Magazine of Management and Strategy, revue-rms.fr/magazine, June 2015.

OECD, WTO, UNCTAD (2013). “Implications of global value chains for trade, investment, development and jobs“. Saint Petersburg (Russian Federation).