« Les paradis fiscaux et judiciaires facilitent une circulation rapide des capitaux, sans aucun contrôle. Ils favorisent ainsi la spéculation, notamment sur les taux de change et la fuite des capitaux des économies émergentes, des phénomènes qui ont grandement contribué à la survenance de crises financières. »[1]

Les récents scandales qui secouent le système financier mondial ont révélé tout un mécanisme sophistiqué d’optimisation fiscale dont profitent certaines multinationales et les grandes fortunes. Le dernier en date, celui des « paradise papers[2] », a mis en exergue les failles et les pratiques opaques d’optimisation fiscale qui se déroulent à l’échelle de la planète. Ce scandale dénonce à la fois le manque d’éthique de certains dirigeants de grandes multinationales et d’hommes politiques, mais aussi les risques que représentent la finance offshore pour l’économie mondiale.

Selon la banque de France, « la notion de finance offshore peut être définie comme l’ensemble des services financiers fournis par des banques ou autres institutions financières à des agents économiques non-résidents. »[3] En nous basant sur cette définition et de manière caricaturale nous pouvons dire que la finance offshore est l’ensemble des transactions financières faites dans un autre pays que celui où se déroule l’activité, afin d’optimiser la fiscalité (paradis fiscal) ou la gestion financière des capitaux.

On s’accorde sur le fait que les paradis fiscaux constituent une menace pour l’architecture et la stabilité de la finance mondiale, mais peuvent-ils être des causes directes d’une crise ?

Pour rappel au sortir de la crise financière de 2008, la lutte contre les paradis fiscaux est devenue une priorité du G20. Parmi les statuts adoptés lors du sommet de 2009 figure la volonté des États de lutter contre tous les facteurs susceptibles d’être une source d’instabilité ou de dérégulation financière avec dans leur ligne de mire les finances offshores. En adoptant cette posture, les chefs d’État souhaitaient agir sur les facteurs jugés responsables de la crise : à savoir les fonds spéculatifs (hedge funds), les paradis fiscaux, les agences de notation, etc. Ainsi il est important d’étudier en quoi la finance offshore facilite les crises financières. Et quel sera son rôle dans les prochaines crises à venir.

I. La finance offshore : un sous-système de l’économie mondiale

Selon le professeur Franc Jovanovic, l’origine et le développement de la finance offshore sont « liés aux tentatives de restreindre certains mouvements internationaux de capitaux ; puis à l’effondrement du système de Bretton Woods (tentatives des états de contrôler les flux financiers internationaux). » Ce qui fait que les banques internationales ouvrent des comptes dans des devises différentes de celle du pays dans lequel la banque réside pour échapper aux contrôles. En ce qui concerne les multinationales, elles délocalisent une partie ou créent des filiales dans les territoires ou pays à fiscalité réduite ou nulle, c’est-à-dire où le taux d’imposition est jugé très bas, et qui n’œuvrent pas pour la transparence (paradis fiscaux). Selon l’OCDE, il faut le concours de quatre critères pour définir un paradis fiscal :

- Des impôts insignifiants ou inexistants ;

- L’absence de transparence sur le régime fiscal ;

- L’absence d’échanges de renseignements fiscaux avec d’autres États ;

- Le fait d’attirer des sociétés-écrans ayant une activité fictive

Cette définition de l’OCDE du paradis fiscal peut être scindée en deux facteurs sources. Le premier est le manque de coordination sur la législation mondiale en termes de finance ce qui obligerait les États à échanger des renseignements et à avoir de la transparence dans les questions fiscale. Le deuxième facteur source est la souveraineté des États qui permet à chaque État d’avoir sa propre législation en termes de finance. Ces deux facteurs combinés rendent l’optimisation fiscale légale, car les bénéficiaires de ce système se conforment aux lois fiscales de leur paradis fiscal d’accueil.

C’est aux USA dans les États du Delaware et du New Jersey, que sont apparus les premiers paradis fiscaux au cours du 19e siècle. Quant au secret bancaire moderne, il a vu le jour en Suisse dans les années 30 et sera l’amorce du caractère opaque dans le monde des finances dont les paradis fiscaux ont su profiter. Profitant des failles du système juridique, toutes les transactions financières vers les paradis fiscaux se font dans le strict respect du droit. Grâce aux conseils extrêmement prolifiques de cabinets spécialisés, les multinationales et les grandes fortunes organisent la « fuite légale de leurs capitaux ».

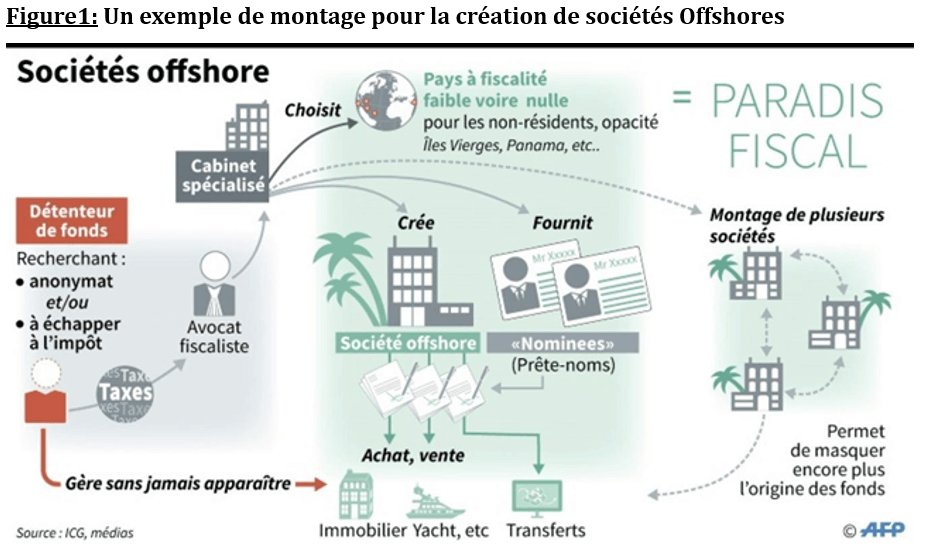

En effet, les institutions financières et les cabinets d’avocats établis dans ces paradis fiscaux permettent aux multinationales de créer des sociétés offshores et aux grandes fortunes d’ouvrir des comptes bancaires pour une optimisation fiscale. Cette démarche d’optimisation fiscale est légale, car elle tire profit des possibilités qu’offrent les lois de ces pays afin d’échafauder des montages complexes. Les services offerts sont variés et légaux, mais la plupart réduisent les recettes fiscales des autres nations, accroissent les inégalités et alimentent l’instabilité financière mondiale.

Les trois grands leviers de ces paradis fiscaux (faible contrôle et imposition, la possibilité de résidence fictive et le secret bancaire) ont permis à la finance offshore de connaitre un grand essor. Selon le FMI (Fonds monétaire international), 50 % des transactions internationales transitent par les paradis fiscaux et l’on y dénombre 4000 banques et près de 2 millions de sociétés-écrans. L’envergure et l’ampleur, que représentent ces finances offshores, rendent sceptiques quelques économistes quant au rôle que ce système parallèle peut engendrer à l’avenir. On voit en ces finances offshores une source d’instabilité ou de dérégulation de l’économie mondiale.

II. Les paradis fiscaux et judiciaires : accélérateurs de crises financières

Les paradis fiscaux jouent un rôle important dans la finance internationale, donc il est essentiel d’étudier leur place dans les crises financières. La série de crises financières et économiques (mexicaine, asiatique, russe) qui ont secoué les marchés à partir du milieu des années 1990 a montré que les flux à l’origine de l’instabilité financière ont transité par les paradis fiscaux.

1. L’impact des paradis fiscaux et judiciaires dans les crises financières

Les incitations proposées par les paradis fiscaux (le secret et les avantages fiscaux) leur permettent de capter d’énormes capitaux. Les paradis fiscaux avec leur régulation opaque et leur nébuleux mécanisme de fonctionnement et de démultiplication de compte présentent un fort risque de spéculation. Ils jouent un rôle considérable dans la finance internationale et dans les différentes crises qui ont secoué le monde. Si les paradis fiscaux ne font pas partie des causes directes de la crise de 2008, ils ont contribué à accélérer sa propagation. Certains économistes comme Nicholas Shaxso, Robescu Ofelia Valentina et Diaconeasa Aurelia Aurora reprochent aux paradis fiscaux d’avoir contribué à l’accentuation de la crise financière de plusieurs façons différentes. Ils reprochent à ces territoires de par leur système financier opaque, leur politique du secret, la méfiance et les dangers qui y sont associés d’avoir servi de centres de comptabilisation offshore qui ont augmenté massivement les liquidités financières. Pour ces derniers, les paradis fiscaux avec leurs essences même ont largement participé à la dérégulation du système, car des sociétés se sont servies de ces niches économiques pour faire croître leur dette ou pour occulter leurs créances. En guise d’exemple nous pouvons citer quelques grandes banques d’entreprise qui ont failli faire faillite avec la crise de 2008, parce qu’ils avaient des actifs dissimulés dans les paradis fiscaux :

- « la banque britannique Northern Rock, pour avoir commercialisé abusivement des CDO (“Collaterised Debt Obligations”) au travers d’un trust situé à Jersey en septembre 2007,

- la banque américaine Bear Sterns, pour avoir fait prospérer des fonds spéculatifs aux îles Caïmans et en Irlande en mars 2008, ce que fera également la banque allemande Hypo Real Estate avec le même résultat,

- la banque Lehmann Brothers, pour avoir profité de la législation très laxiste du Delaware en septembre 2008, un paradis fiscal au cœur de l’État le plus développé du monde (le gouvernement américain a laissé sombrer cette banque, ce qui a conduit à d’autres effets dévastateurs). »

- L’entreprise de trading dans le domaine de l’énergie ENRON en 2001 avait caché ses pertes dans d’innombrables filiales dans les îles Caïmans et dans les îles Turques et Caïques.

- Le groupe laitier Parmalat en 2003 avait prétendu disposer d’une « cagnotte » aux îles Caïmans, qui s’est finalement volatilisée. » (plateforme de paradis fiscaux et judiciaires).

2. Les paradis fiscaux, un canevas latent pour les prochaines crises

Les paradis fiscaux sont un instrument d’opacité, de dérèglementation, de spéculation et de concentration de masses financières par lequel toute prochaine crise financière se verra amplifiée. Ils facilitent :

- l’opacité dans les relations financières : ces territoires constituent un élément important dans l’opacité des systèmes financiers internationaux. Avec leurs fonds d’investissement spéculatifs, ils sèment des doutes et des incertitudes entre les acteurs bancaires, financiers les investisseurs ou tout autre détenteur de capitaux. Les fonds d’investissement spéculatifs (Hedge fund) qui représentent près de 80 % dans les Paradis fiscaux et judiciaires (dont un grand nombre aux iles des Caïmans) achètent souvent des titres émis par les organismes de crédit hypothécaire. Ces Hedg Fund, échappant à tout contrôle de leur comptabilité et de la valeur de leurs actifs par un quelconque organisme public, sont amenés à injecter sur le marché des sommes énormes pour continuer leurs opérations. Ils sont une des causes des fluctuations fortes et contradictoires des marchés financiers. Selon les estimations de l’économiste Gabriel Zucman, auteur de la richesse cachée des nations (Seuil, 2017), les 0,01 % les plus riches du monde parviennent ainsi à esquiver 30 % des impôts qu’ils devraient normalement payer. Le secret bancaire, l’incertitude sur l’identité des propriétaires, la complexité des montages juridiques et des circuits financiers, l’absence de transparence sont autant d’éléments établissant la nocivité des paradis fiscaux et leur rôle dans l’opacité du système financier international.

- la formation de capitaux spéculatifs : Les paradis fiscaux n’attirent pas seulement les banques, entreprises et grosses fortunes, ils attirent aussi certaines transactions illégales telles que le blanchiment d’argent, le financement d’activités illicites, etc. Ce qui représente un danger réel pour l’économie mondiale. En voulant être « attractifs » en offrant une réglementation particulièrement laxiste et non contraignante, les paradis fiscaux ont aussi attiré de la finance « illicite », laquelle intervient par ailleurs dans l’économie réelle par des investissements dans des entreprises. L’existence de tels territoires « sans lois contraignantes » sont des lieux propices où se croisent, se mêlent et s’interconnectent l’économie légale et l’économie criminelle. Le FMI estime qu’entre 600 milliards et 1 500 milliards de dollars sont introduits dans le circuit économique par le biais des montages financiers faits dans les paradis fiscaux. Les paradis fiscaux et judiciaires facilitent une circulation rapide de capitaux en favorisant la spéculation notamment sur les taux de changes et la fuite des capitaux des économies émergentes.

- Toutes les déréglementations: L’existence de ces territoires vient peser sur l’ensemble des réglementations qui pourraient être prises par les autres États. Dès lors que ces territoires voient transiter plus de 50 % des transactions financières internationales, il est évident que la moindre réglementation ou régulation qui pourrait être prise par un État ou par un groupe d’États à l’égard des secteurs bancaires et financiers serait de fait rapidement rendue en grande partie caduque. La réglementation qui s’applique aux entreprises localisées, par exemple en France ou dans l’Union européenne n’est pas la même que celle dans les paradis fiscaux. De ce fait certaines entreprises françaises, afin de se défaire de la réglementation fiscale française vont délocaliser leur siège ou filiale dans les paradis fiscaux ou ils seront dispensés de fiscalité. Néanmoins, des tentatives de régulation ont été menées par les organisations étatiques. Depuis les accords de Bâle I (1996), Bâle II (2004) et Bâle III (2010), les banques sont soumises à une réglementation prudentielle qui les contraint à réserver un volume minimal de capitaux propres égal à 8 % du total de leurs actifs risqués (portefeuilles de titres et encours de crédits). Avec ce ratio de solvabilité, les banques soumises à cette réglementation sont donc limitées dans leurs possibilités de faire des crédits : elles doivent disposer des capitaux propres suffisants pour rester au-dessus du seuil des 8 %. Pour contourner ces dispositions, des banques ont sorti de leur bilan certains de leurs crédits en les « titrisant » et en les mettant au nom d’entités juridiques nouvelles localisées dans des paradis fiscaux, ce qui leur permettait d’échapper ainsi à cette réglementation. Par ailleurs, avec la primauté de la totale liberté de circulation des capitaux par-delà les frontières étatiques, les paradis fiscaux et judiciaires provoquent une concurrence à la baisse entre les différents systèmes de régulation nationaux.

- La création et la concentration de masses financières énormes. Le partage inégalitaire des richesses est largement antérieur à l’existence des paradis fiscaux, mais la prolifération, depuis une trentaine d’années, de tels territoires, a bien un lien avec l’accroissement énorme des inégalités constaté à l’intérieur des États, au Nord comme au Sud, et entre les États. L’existence de ces territoires rend encore plus facile la fraude fiscale de grande ampleur pour les multinationales et les particuliers riches qui vont pouvoir échapper à tout ou partie des impôts établis par les États dont ils sont originaires ou dont ils ont la nationalité. Cette fraude va accroître les profits nets de celles et ceux qui la pratiquent, pendant que les autres entreprises et la grande masse des particuliers vont devoir payer plus d’impôts (ce qui est fraudé par les uns est toujours, plus ou moins, payé par les autres, en impôts supplémentaires ou en redistributions et en services publics en moins). En facilitant le développement de la fraude fiscale de haut niveau, en étant des havres de tranquillité pour les profits qui résultent des trafics en tous genres et de la corruption de haut vol, ces territoires sont bien un outil qui favorise l’accentuation des inégalités et la concentration de masses financières énormes, de toutes origines (légales parfois, très souvent illégales et criminelles).

Conclusion

Les paradis fiscaux ne sont pas une maladie du système financier international, mais constituent un élément essentiel de sa rentabilité. La culture du secret pratiquée à la fois sur la nature et les origines des fonds combinées à la faible fiscalité en vigueur dans ses territoires les rend très attractifs et facilite la concentration de masse financière énorme. Ils sont structurés pour soustraire une richesse phénoménale aux pays dans lesquels de grands groupes réalisent leur chiffre d’affaires. Pays qui, pour beaucoup, connaissent par ailleurs un endettement massif qui plombe leurs comptes publics et fait porter la charge de l’impôt sur leurs citoyens. Ainsi, l’optimisation fiscale qu’ils procurent représente un sérieux manque à gagner pour les états. La perte de recette publique due à ces systèmes d’optimisation ou de minimisations fiscales fragilise sur le long terme les finances publiques des États. La concurrence fiscale que livrent les paradis fiscaux agit comme une pompe aspirante qui capte toute sorte de capitaux sans trop porter un regard sur leurs origines. « C’est une branche de l’arbre à finances sur lequel sont assis les capitalistes qui ne la scieront pas volontiers, quoi qu’en disent leurs représentants politiques ». Je pense que la bataille contre la finance offshore est loin d’être terminée, mais avec l’engagement de la communauté internationale, certaines mesures seront prises pour qu’on ne retrouve pas dans les prochaines années une nouvelle bulle spéculative et une nouvelle crise.

Par Khady Diagne, promotion 2017-2018 du M2 IESCI

Sources :

- http://www.stopparadisfiscaux.fr/

- https://www.cairn.info/revue-francaise-d-administration-publique-2012-4-page-1025.htm

- http://www.attac93sud.fr/IMG/pdf/paradis_fiscaux_et_judiciaires_et_crise_financiere.pdf

- http://www.novethic.fr/lexique/detail/paradis-fiscaux.html

- http://finance.blog.lemonde.fr/2008/12/07/les-paradis-fiscaux-et-la-crise-financiere/

- https://blogs.alternatives-economiques.fr/chavagneux/2009/09/23/comment-les-paradis-fiscaux-nourrissent-l%E2%80%99instabilite-financiere

- https://france.attac.org/nos-publications/notes-et-rapports/articles/les-paradis-fiscaux-agents-de-la-crise-financiere

- https://www.les-crises.fr/les-paradis-fiscaux/

- https://www.cairn.info/revue-management-et-avenir-2010-5-page-168.htm#anchor_abstract

- http://www.lefigaro.fr/conjoncture/2015/08/25/20002-20150825ARTFIG00105-shadow-banking-tout-comprendre-sur-la-finance-de-l-ombre.php

- http://www.cadtm.org/Comment-les-banques-et-les

- https://clio-cr.clionautes.org/mondialisation-et-crises-financieres.html

- http://www.atlantico.fr/decryptage/industrie-finance-est-elle-devenue-totalement-incontrolable-paul-jorion-thierry-bonneau-pascal-ordonneau-640340.html/page/0/1

- http://www.agoravox.fr/tribune-libre/article/crise-financiere-en-2017-forte-196002

- http://www.espaces-marx.net/IMG/pdf/T_4_Ylonen.pdf

- https://www.diploweb.com/Geopolitique-des-paradis-fiscaux.html

[1] http://www.stopparadisfiscaux.fr/enjeux-et-problemes/article/instabilite-financiere

[2] Les « Paradise Papers » désignent une enquête menée par le Consortium international des journalistes d’investigation (ICIJ) et ses 96 médias partenaires, dont Le Monde, soit 400 journalistes de 67 pays. Ces révélations s’appuient sur une fuite de documents initialement transmis, en 2016, au quotidien allemand Süddeutsche Zeitung par une source anonyme.

En savoir plus sur http://www.lemonde.fr/paradise-papers/article/2017/11/07/paradise-papers-peut-on-encore-reguler-l-evasion-fiscale-des-multinationales_5211348_5209585.html#4WwHkLI4dkX2IOMg.99

[3] Bulletin de la banque de France N° 82 octobre 2000